Grundstenene i en portefølje bør altid være en blanding af globale aktier og obligationer. De nuværende renteniveauer peger på, at obligationerne igen er relevante for de fleste investorer. Mindre dele af porteføljen kan gå til investeringer i relevante temaer som klimaaktier.

Årsskiftet betyder for mange investorer en gennemgang af deres porteføljer. Har man én gang etableret en veldiversificeret portefølje, der stemmer overens med ens risikoprofil, er det bedste dog ofte at gøre så lidt som muligt. Flere studier viser, at hyppige omlægninger af porteføljen kan skade afkastet. Det er f.eks. beskrevet af Berkeley-professoren Terrance Odean.

Det forudsætter, at man har en veldiversificeret portefølje. For de fleste investorer bør den bestå af en blanding af aktier og obligationer, baseret på den individuelle investors risikovillighed og investeringshorisont. Se vores opsparingsprofiler her.

Aktier

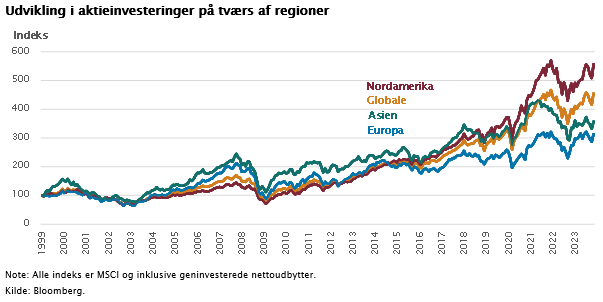

Aktiedelen af porteføljen bør hovedsageligt bestå af globale aktier, så man minimerer regionale risikofaktorer og sikrer sig spredning mellem sektorer. Samtidig har det globale aktieafkast historisk været konkurrencedygtigt med de fleste store regioner.

En global aktieportefølje kan med fordel bestå af både value- og vækstaktier. Består porteføljen af begge typer af aktier, er den godt rustet til forskellige udfald på aktiemarkedet.

Et andet basiselement til aktiedelen af porteføljen er aktier i emerging markets. Flere af de hurtigst voksende lande i verden ligger i denne region. Regionen er dog også mere risikabel, særligt på grund af knap så stabile politiske situationer, men kan stadig udgøre en mindre del af aktieporteføljen.

Obligationer

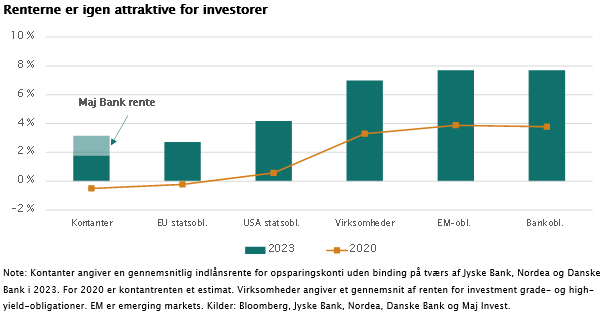

Obligationerne har i 2023 givet flotte afkast. Renten er stadig højere end i hele perioden mellem finanskrisen og covid-krisen, og det fremadrettede afkast er derfor interessant. Samtidig kan det være en god stødpude for porteføljens samlede afkast, hvis recessionsfrygten stiger. Obligationer fås med forskellige risikoniveauer. Statsobligationer i vestlige nationer anses generelt for meget sikre, mens obligationer i virksomheder og emerging markets betyder større risiko. Renten er dog også højere her. Med Maj Invest Globale Obligationer får du en kombination af både de sikre og de mere risikable obligationer. Porteføljen tilpasses løbende stemningen på finansmarkederne. Ønsker du, at investeringerne udelukkende går til grønne projekter, kan du vælge Maj Invest Grønne Obligationer. Hvad der passer til den enkelte investors risikoprofil, skal afgøres individuelt, men obligationer er som aktivklasse igen interessant.

Supplerende temaer til aktiedelen

Som oftest er det vanskeligt for økonomer og analytikere at udpege næste års aktievindere. Her er i stedet to bud på temaer, som har mulighed for at blive vindere på lang sigt, og et bud, der kan balancere risikoen i porteføljen. Om aktierne inden for temaerne stiger i 2024 eller 2025, er umuligt at sige med sikkerhed, men er man langsigtet, bør temaerne give interessante afkast.

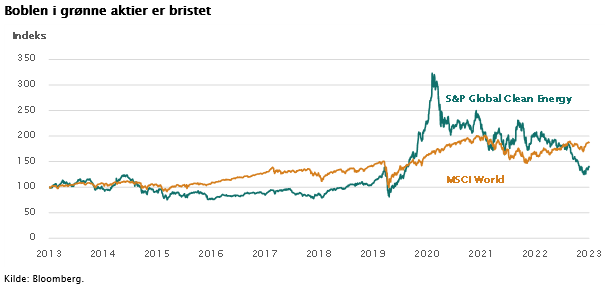

Klimaaktier

Siden de toppede i starten af 2021, er aktier med fokus på grøn energi overordnet set halveret i værdi. Den massive overvurdering af de grønne aktier, der fandt sted mellem 2019 og 2021, er derfor forsvundet. I stedet ser området igen attraktivt ud. Investeringsbehovet for at nå målet om at være CO2-neutral i 2050 er ifølge Det Internationale Energiagentur 5.000 mia. dollar årligt, og mange virksomheder vil få gavn af investeringerne. Samtidig er renten faldet, og det kan sætte gang i de grønne projekter igen. Husk, at det ikke kun er de oplagte vindere som sol- og vindselskaber, der nyder godt af investeringerne. De omkringliggende værdikæder er også interessante. Maj Invest Net Zero 2050 og Maj Invest Planet & People tilbyder eksponering mod området.

AI og Semiconductors

Området har fået stor bevågenhed i 2023, og flere aktier er allerede steget markant på AI-relaterede nyheder. Vækstmulighederne de kommende år er da også ganske betragtelige. Semiconductors, altså computerchips, som flere kalder fremtidens olie, fordi de indgår i alt strømbenyttende udstyr, forventes at vokse med 7-10 pct. årligt frem til 2030. Når det kommer til kunstig intelligens, også kendt som AI, er den forventede vækst endnu større, nemlig 30-40 pct. årligt i samme periode. Den høje vækst er interessant, og derfor kan det være en fordel at have en mindre eksponering mod området i sin portefølje. Det er dog ikke uden risiko, særligt fordi flere af de AI-relaterede aktier allerede er steget pænt. Flere af afdelingerne i Maj Invest er eksponeret mod området.

Banker

De to ovenstående temaer har det bedst ved faldende eller lave renter. Bankerne klarer det derimod ofte godt, når renterne stiger. Ligesom obligationerne har bankerne i mange år været mindre interessante på baggrund af de lave renter. Derfor er bankerne også lavt prissat. Hvis renterne fortsætter med at være høje, kan det skabe et stærkt indtjeningspotentiale og også betyde højere multipler. Samtidig kan bankaktierne fungere som modvægt til store dele af det resterende aktiemarked, som typisk klarer det bedst, når renterne falder.

Time in the market beats timing the market

2023 var et godt bevis på, at det er vigtigt at være investeret. Selvom inflation, rentestigninger og krig fyldte mediebilledet, steg både aktier og obligationer pænt. Præcis hvad 2024 bringer, ved ingen, men har man en veldiversificeret portefølje og en tilpas lang tidshorisont, er det vigtigste at være investeret. Hvis du godt kunne tænke dig én samlet portefølje, der indeholder områderne beskrevet i denne artikel, så er Maj Invest Big Picture en mulighed. Denne portefølje består af både globale aktier og obligationer samt udvalgte temaer, som forventes at gøre det godt over den kommende periode. Læs mere om afdelingen her, hvor du også finder prospekt og central information.

Tidligere afkast er ingen garanti for fremtidige afkast. Det, du får, afhænger af, hvordan markedet fungerer, og af hvor længe du beholder investeringen/produktet. Afkastet kan desuden variere som følge af valutaudsving.